Altın sene başından itibaren sağladığı yüzde 8.81’lik getiri ile birlikte dikkat çeken yatırım araçları arasındaki yerini sağlama almaya devam ediyor. Ons bazında baktığımızda ise, en yakın vadede yakaladığı dalgalı seyir, hem küresel ekonomide görülen kararsızlığın bir yansıması olarak izleniyor, hem de en kötü senaryoda güvenli liman etkisinin altın fiyatlarını beslemeye devam ettiğini gösteriyor. Yıl başından itibaren olumlu seyrine devam edeceğini düşündüğüm altının, şüphesiz Trump’ın başkanlık koltuğuna oturması ile birlikte günden güne performansının güçlü kaldığı görülmeye devam edilirken, dönem dönem yaşanan FED faiz artırımı hikayesi ile birlikte baskıyı üzerinde hissetmeye devam ettiği de görülüyor. Politik belirsizliklerin özellikle 2017 senesinde sağladığı bu inişli çıkışlı seyrin de altına olan talebin halen yüksek seyrini devam ettireceğini düşünüyorum. Ancak altın fiyatlarını etkisi altında bırakan birkaç yakın dönem unsurunu da göz önünde bulundurmakta fayda olduğunun yeniden altını çizelim.

Dolar, yıla Trump’ın koltuğa oturması ile birlikte gelecek mali teşviklerin sağladığı beklentiler ve bu teşviklerin sağlayacağı aşırı büyümeyi FED’in faiz artırımları ile sıkacağı beklentisi ile birlikte güçlü bir seyir ile başladı. Yıl içerisinde 3 faiz artırımı yapacağı beklentisi ile güçlü bir başlangıç yapacağını düşünen piyasa oyuncuları +1 faiz artırımı opsiyonunu da elden bir süre daha bırakmadı. Ancak gene baş aktör Trump’ın yaptıkları daha doğrusu yapamadıkları, bu opsiyonun gözden çıkarılmasına neden olurken, başta kendisine olan güvenin zayıflaması ve adının anıldığı bazı dedikodular ile birlikte, Dolar’ın ‘’out’’, güvenli limanların ‘’in’’ olmasını sağlayan önemli bir faktör olarak izlenmeye devam edildi. Dolar endeksi, Dolar’ın gelişmiş ülke para birimlerine karşı değer kayıplarının adeta resmini çizerken, ABD 10 yıllık tahvil faizlerinde görülen gerileme de, Dolar’a karşı olan bir çok enstrümanın değer kazanmasına neden oldu. Sadece Trump etkisi değil, bir yandan da Avrupa bölgesinde görülen seçim ortamının yarattığı stres de, FED faiz artırımı sürecinin bir nebze gölgede kalmasına neden olurken, piyasada görülen belirsizlik, güvenli liman olarak adlandırılabilecek, Altın, Yen ve Frank gibi para birimlerinin performansınıartırdı. Yaşanılan Trump karmaşası, aslında beklenilen o mali teşviklerin ve satın alınan ABD büyüme hikayesinin gecikmesine katkı sağlarken, özellikle FED’in 3 faiz artırımı hikayesinin aslında korkulan bir senaryo olmadığı hikayesini gözler önüne serdi. Yakın dönem fiyatlamasına baktığımızda ise, Haziran ayında faiz artırımı ihtimalleri güçlü olarak nitelendirilse de, Eylül ihtimalleri bir nebze daha zayıflamaya başladı.

Güvenli liman etkisinin altında yatan başlıca sebeplerin başında ise aslında Trump vardı demek de yanlış olmayacaktır. Suriye’ye yapılan harekat, Kuzey Kore ile olan anlaşmazlık, İran’a yapılan atıflar aslında, jeopolitik risklerin başlı başına yüksek kalmasına neden oldu. Bir yandan Avrupa seçim ortamı(sonuçları korkulan senaryolar olmasa da) Brexitdolayısıyla aslında gündemin hep diken üstünde geçmesine yer olan etmenler arasındaydı.

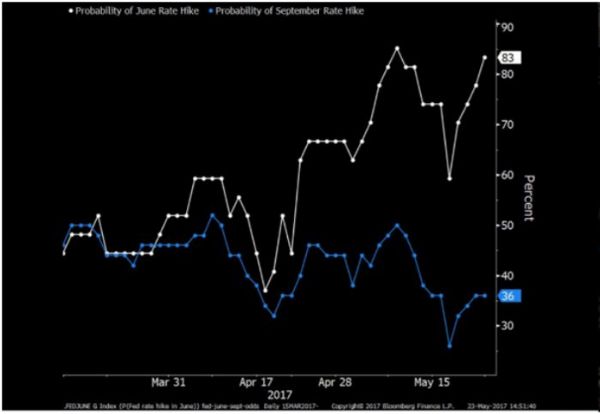

Faiz artırımı ihtimallerini gösteren alttaki grafik, Haziran ayının yüzde 100’lere varan ihtimallinin azaldığını ancak halen güçlü seyrettiğini, Eylül’deki(Mavi) ihtimallerin ise net bir şekilde zayıf kaldığını gösteriyor. Bu da Dolar’ın zayıflamasının başlıca nedenleri arasında.

Dolar endeksinin seyrine baktığımızda, Euro’nun da performansında görülen güçlü seyrin etkili olduğunu söylemek mümkün. Üzerindeki seçim baskılarını atan ve güçlendiğine yönelik bulgular veren veriler ile birlikte toparlanma emareleri gösteren Euro, bu karmaşık anı fırsatı çevirerek, güçlü seyrini artırdı. Dolar endeksi içerisindeki payını da göz önünde bulundurursak, ister Macron etkisi diyelim. İster Merkel’ın açıklamaları ister de ECB’nin para politikasına dair dedikodular, sene başında 0.80 olacak denilen Euro’nun yıl ortasına gelmeden 1.1300’lere gittiği görülüyor.

Altın için elbette ki takip edilecek bundan sonraki başlıca gelişmeler arasında, FED faiz artırımı hikayesi her ne olursa olsun ilk sırada. Haziran ayı gelecek projeksiyonlar ve faiz artırımı tahminleri bundan sonra ne oluru konuşabilmek adına daha belirleyici olacak. Beklentim 2017 sonu için yapmış olduğu federal fonlama oranı tahmininin yüzde 1.4'lük seviyede korunacağı yönünde. Trump’ın harcama paketinin yansımaları ve konuşulacaklar yıl sonuna doğru doları güçlü tutabilir. Bir de gündeme yavaş yavaş alınan bilanço küçültme hareketi ve bunun piyasaya yavaş yavaş sunulması, dolar adına 2. büyük perdeyi aralayacak gibi görünüyor. Her ne kadar sansasyonel Başkan’ın getirdikleri büyük bir tartışmanın önünü açsa da, ABD ekonomisinin güçlü olduğunu kabul edip altındaki seyri izlemek de fayda var. Bir yandan Avrupa’daki en önemli seçimin galibiyeti şu an için Merkel’e daha dönük görünüyor. Ancak fiyatlama bakımından ihtimallerde görülecek değişiklikler elbette ki, güvenli limanların can suyu olmaya devam edecek.

Dolar endeksi ve altına teknik olarak baktığımızda ise,

Dolar endeksi önemli yükseliş trendini kırdı ve Trump’ın seçimi öncesi seviyelere yeniden düştü. Bu noktada momentumun da artık dip seviyelere geldiğini ve uyumsuzluk vermeye başladığını görüyoruz. Yeni bir yükseliş ivmesi için ancak, 98.00-98.50 bölgesinin kırılması gerekiyor. Hali hazırda görülen bu tablo bir süre daha ons altını destekler nitelikte.

Altın ise yeniden 200 günlük ortalamasının(1240 $) üzerinde sakin seyrini koruyor. 1260 seviyeleri üzerindeki kapanış ise gerçekleşmezken, 1250 seviyesindeki düzeltme seviyesi şuan için destek olarak izlenmeye devam ediliyor. 1180 seviyesini kırmadığı takdirde ise, yukarı yönlü seyrini koruması ideal görünüyor. Küresel ekonomide görülen oynaklık ve bunun yaratacağı tansiyonun önünü açması ile birlikte altındaki kırılma noktasının 1280(61.8 düzeltme seviyesi) 1295(trend direnci) seviyeleri olacağını söyleyebilirim. Düşüşlerin ise kısa-orta vadede bu konköntürde halen alım fırsatı yaratacağını düşünüyorum. 1240 seviyesinden geçen ortalama yakın zamanda belirleyici seviye olarak izlenmeye devam edilmelidir.

Gökhan Özkan

STRATEJİST

-

Kartlarla yapılan toplam ödeme tutarı arttı

Kredi kartları, banka kartları ve ön ödemeli kartlar ile mart ayında yapılan toplam ödeme tutarı bir önceki yılın aynı dönemine göre yüzde 126 artarak 1.181,4 milyar TL oldu.

Kartlarla yapılan toplam ödeme tutarı arttı

Kredi kartları, banka kartları ve ön ödemeli kartlar ile mart ayında yapılan toplam ödeme tutarı bir önceki yılın aynı dönemine göre yüzde 126 artarak 1.181,4 milyar TL oldu.

-

Piyasa katılımcıları anketi yayımlandı

Piyasa katılımcıları anketinde cari yıl sonu dolar kuru beklentisi bir önceki anket döneminde 40,53 TL iken, bu anket döneminde 40,01 TL oldu.

Piyasa katılımcıları anketi yayımlandı

Piyasa katılımcıları anketinde cari yıl sonu dolar kuru beklentisi bir önceki anket döneminde 40,53 TL iken, bu anket döneminde 40,01 TL oldu.

-

Özel sektörün yurt dışı kredi borcu azaldı

Şubat sonu itibarıyla özel sektörün yurt dışından sağladığı toplam kredi borcu, 2023 yıl sonuna göre 394 milyon ABD doları azalarak 163,4 milyar ABD doları oldu.

Özel sektörün yurt dışı kredi borcu azaldı

Şubat sonu itibarıyla özel sektörün yurt dışından sağladığı toplam kredi borcu, 2023 yıl sonuna göre 394 milyon ABD doları azalarak 163,4 milyar ABD doları oldu.

-

Ücretli çalışan sayısı arttı

Ücretli çalışan sayısı şubatta yıllık %4,1 arttı.

Ücretli çalışan sayısı arttı

Ücretli çalışan sayısı şubatta yıllık %4,1 arttı.